前回までの解説記事で「タックス」「金融」「不動産」「保険」の4分野についてFP3級試験向けの解説を行ってきましたが、今回からは「ライフプランニング」分野の解説をやっていきます。

本来であればライフプランニング分野はFP試験対策としては1番最初に触れる分野なのですが、正直な話書く側である私がとっつきやすい順に書いていっているため5番目になってしまいました。

というわけで「今さら?」みたいなものも出てくるとは思いますが、うまいこと利用していただければ幸いでございますよ。

Contents

そもそも「FP」とは?

さっそく今更なテーマが出てきました。

もう既に勉強を始められている方はサラッと読み飛ばしていただければいいかと思います。

「FP」はもちろん「ファイナンシャルプランナー」のことなんですが、結局FPが何をする人なのかというと、「顧客のライフプランを実現するための計画について手助けをする」人ということになります。

ライフプランはそれぞれの人の人生計画であり、個人の価値観によって様々あるのですが、そういった人生を実現するためには先立つものが必要ですよね。

そのライフプラン実現のための手助けとして資金計画(ファイナンシャル・プランニング)を行っていくのがFPの仕事というわけです。

ぶっちゃけた話、ライフプランニング、ファイナンシャルプランニングに資格は必要ありません。

FPの無資格者は「ファイナンシャル・プランニング技能士」「AFP」「CFP」という名称を利用することはできませんが、ファイナンシャルプランニング自体は誰でも行うことができます。

しかし、ファイナンシャルプランニングを行うにあたってそれを行うだけの知見があるかどうか、そのための勉強をしたかどうかという裏付けとしてFP関連の資格が存在するものと思ってください。

けっこうズケズケ正直に書いています。

FPの行動規範。

ファイナンシャルプランニングは「誰でもできる」とはいっても、FPにはFPなりに有資格者としての行動規範が存在します。

要は資格を取ったからと行って好き勝手なプランニングを他人に対して行ってはいけないわけですね。

この行動規範は具体的に、

- FPとしての職業的原則(倫理規定)

- 関連法規による制限

の2つに大別されます。

まあFPとして活動するうえでは当然と言えば当然のことなんですが、仕事に追われると忘れがちになる点も存在しますのでそれぞれ見ていきましょう。

FPの職業的原則。

まずFP(ファイナンシャルプランナー)は、顧客に対してお金周りの提案や助言をするのが仕事なため、その顧客の収入・支出や資産・負債の状況だけにとどまらず、家庭の事情やプライベートの中身といった超弩級の個人情報を受け取る立場でもあります。

ですので第一に顧客の信頼を得ることが大事であり、そのためにFPが守るべき原則が存在します。

それが、

- 顧客の利益を優先する。

- 秘密の保持。

の2つです。

1つ目の「顧客利益優先」についてはそのまんまですが、「その顧客に取っての利益を最優先して仕事をしていかなければいけませんよ」ということで、もっと簡単に言うと、

「その顧客に必要ない商品を売りつけたりしては絶対ダメ!」

ということにほかなりません。

私の感覚ではこれを実行できていないFPがめちゃくちゃ多いです。

FP資格保持者はその資格の性質上、金融商品販売業に従事している人が多いです。

特に証券や保険の営業マンに多いのですが、彼らはFPである前に会社の従業員です。

なのでこの原則を知ってはいても会社の方針(営利企業なので利益優先)に沿って不必要な金融商品を売りつけるゴミFPが跋扈している世界です。

少し話が逸れましたが、本来はFPの倫理規定として「顧客利益が最優先」ということを覚えておいてくださいね。

2つ目の「秘密保持」もそのまんまです。

先にも書きましたがFPはその仕事の性質上、超弩級の個人情報を扱うことが多いです。

これを誰彼構わず吹聴して回っては信頼など得られるはずもありませんよね?

そもそも内容によっては法に触れてしまうことすらありえます。

なので、

「顧客から得た個人情報は許可なしに第三者に漏らしてはいけない」

というのがFPとしての行動原則として定められているわけですね。

なお、このあとも少し述べますが、FPの業務を遂行する上で必要な場合においては、当該顧客の許可を得た上で第三者に伝えることは可能です。

FPだけで具体的な税務相談はできませんので。

こちらの秘密保持については、FPに限らず個人情報の取扱が昨今厳しくなってきている影響もあり、個人情報をペラペラ喋る営業マンはほぼいませんが、顧客利益優先に並ぶFPの職業的原則であることは覚えておいてくださいね。

関連法規によるFPの行動制限。

FPの行動の原則とは逆に「FPがしてはいけないこと」というものがいくつか存在します。

FPはその仕事の性質上、保険や証券、税務、法務など多岐にわたって顧客にアドバイスをすることが多いのですが、FPが何でもかんでもやっていいわけではありません。

というのもFPが触れるお金の分野では、特別な資格を野津専門家しか行ってはいけない「独占業務の壁」に阻まれることが多くあるためです。

その独占業務にかかる関連法規は下記の通りです。

| 関連法規 | 内容 | 備考 |

| 弁護士法 | 弁護士資格を持たないFPは法律判断や法律事務を行ってはいけない。 |

|

| 税理士法 | 税理士資格を持たないFPは個別具体的な税務相談や書類作成を行ってはいけない。 |

|

| 金融商品取引法 | 金融商品取引業の登録をしていないFPは投資助言や取次を行ってはいけない。 |

|

| 保険業法 | 保険募集人資格を持っていないFPは保険の募集や勧誘を行ってはいけない。 |

|

要は、「法律のことは弁護士、税務のことは税理士、株やるなら証券会社、保険売るなら保険会社に任せなさい。あまり立ち入ったことをしてはいけません。」ということですね。

ふわっとした、単なる名称独占資格であるFPに好き勝手やらせてしまうと必ずトラブルのもとになってしまうため、士業などの独占業務を有する資格を持つ人にやらせなければいけないという決まりがあります。

もちろん、FPと同時に弁護士や税理士の資格を持っていればそういった独占業務を行うことは違法ではありません。

ただ弁護士や税理士資格があればFPと資格に頼らなくても食べていけますので、それらの資格を持たないFPが弁護士や税理士と提携して専門分野についての判断を仰ぐという形が現実的なところかと思います。

スポンサーリンク

ライフプランニングの方法。

顧客のライフプランニングを行うにあたっては大まかな流れが存在します。

それが、

- 現在から将来の希望や目的、現状のヒアリングを行う。

- その情報を元に問題点や障害を分析する(主に経済面で)。

- その問題点を解決するプランを立案する。

- そのプラン実行を支援し、フォローを行いつつ必要に応じてプランの修正も行う。

というものです。

まずは顧客から色々話を聞いてライフプランを提案するわけですが、その際にはただ漫然と提案するのではなくある程度決まった型のようなものがあります。

そしてその型を構成する3つの便利ツールみたいなものが存在します。

そのツールは、

- ライフイベント表

- キャッシュフロー表

- 個人バランスシート

の3つです。

この3つはライフプランニングのコアな部分となりますのでそれぞれ解説していきますよ。

便利ツール1.ライフイベント表。

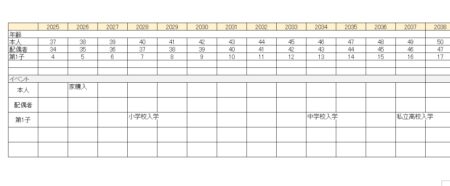

「ライフイベント表」とは現在から将来にかけて起こる人生のイベントを時系列でまとめた表で、具体的には下のような感じの表ですね。

ライフイベント表を作成することで、いつごろにまとまったお金が必要になってくるかを可視化することができます。

そしてそれを可視化することによって、顧客の将来の希望が実現可能なのか否か、実現するためにどういうムーブをしたらいいかなどを考えることができるようになります。

便利ツール2.キャッシュフロー表。

「キャッシュフロー表」は、ライフイベント表と現在の収支を元に将来の収支状況や貯金額を予想して表にまとめたものです。

具体的には上述のライフイベント表とくっつけてこんな感じに仕上げます。

あくまでも予想ではありますが、キャッシュフロー表を作ることによってお金の出入りや貯金残高が具体化しますので、将来の希望を叶えるための障害や問題点などもより具体的に発見することができるようになります。

で、収支表に記入していく金額なんですが、こちらにはいくつか注意点があります。

まず収入欄には額面の年収ではなく手取り(可処分所得)を記載していきます。

税金やら社会保険料やらは強制的に引かれてしまいますので、これを含んだ額面収入を記載してしまうとプランには大幅なズレが生じてしまいますからね。

その代わり税金や社会保険料は支出欄に記載しません。

普通の会社員であればどうせお上が勝手に計算して勝手に天引きしていきますからこちらで計算してもしょうがありませんので。

一方の支出欄は、現在かかっている生活費の金額などを計算してそれを元に記載していきます。

生活費をクレジットカードで支払っている人なんかは1年分の明細から割り出して計算していくといいでしょう。

現金派の人はレシートとかを取ってあるなら手間をかけて正確な数字を算出できますが、そうでない場合は銀行口座の増減と肌感覚から推測するしかないので解像度は少し下がります。

そして忘れてはいけないのが名前欄の隣の列にある「変動率」です。

物の価格は市況に応じて絶えず変動しています。

これは将来分を予測するのは不可能ではあるんですが、緩やかなインフレ傾向を前提として数値を設定していくしかありません。

n年目の収入額や支出額の計算方法は、

「現在の金額×(1+変動率)ⁿ」

で計算します。

Excelで作るのであれば変動率を指定して「左隣のセルの数値×(1+変動率)」になる数式を入れていけばいいですね。

これ忘れるととんでもない数字になってビビります。

そして下の方の行では合計や差し引きを行った結果を表示することで単年での収支やその結果を反映した貯蓄残高を知ることができます。

銀行預金のみで計算するなら貯蓄残高の変動率は今のところゼロで構わないですが、この先預金金利が大幅に上がったり、投信などで運用するのであればそれに見合った変動率を設定すればいいでしょう。

ちなみに実務上ではこの表をExcelで作れるほうが大事ではあるんですが、n年後の収入や支出を問われる問題が出たりする可能性がなくはないので、上の公式を覚えて手計算でも算出できるようにしておくといいかと思いますよ。

n年後の金額を電卓で計算する方法

変動率を元にn年後の収入や支出を計算する方法というか小技です。

複利計算の元利合計を求める方法でも同じように使えるので覚えておくと便利です。

まず、変動率を少数に直して1を足します。

変動率3%であれば0.03に変換して1を足すので1.03となりますね。

そしてここから電卓のメーカーによってやり方が変わってきます。

カシオ製電卓の場合

上の計算で「1+変動率」の数字を出したあと、「×」を2回押して「=」を(n-1)回押すとn年後の倍率が出ます。

そして最後に初年度の金額をかけることでn年後の金額が算出できます。

例.変動率3%、初年度支出が100万円とした場合の5年後の予測支出を求める場合

「1」「+」「0.03」「×」「×」「=」「=」「=」「=」「×」「1,000,000」「=」

と押すと「1,159,274.0743」という結果になるかと思いますが、これが5年後の支出予想金額です。

シャープ製電卓の場合

基本的なやり方は一緒ですが、カシオ製では2回押していた「×」が1回で済みます。

上の例でいうと、

「1」「+」「0.03」「×」「=」「=」「=」「=」「×」「1,000,000」「=」

と押せば同様に「1,159,274.0743」という金額が出てくるはずです。

他メーカー製の場合場合も上記のどちらかの方法で計算できる場合が多いのでお手持ちの電卓がカシオでもシャープでもない場合はどちらに該当するか試してみると良いでしょう。

試験でもたまに使うし、手元の電卓だけで複利計算の皮算用もできるし。

スポンサーリンク

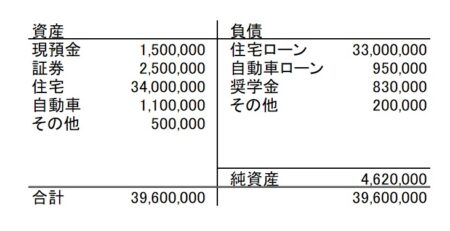

便利ツール3.個人バランスシート

最後の便利ツールは「個人バランスシート」です。

「バランスシート」というと簿記をやっていた方であればピンとくると思います。

要は「貸借対照表」を個人ベースで作っちゃおうぜ!ということですね。

「バランスシート(貸借対照表)」というのは、今現在(もしくは一定時点)の資産と負債のバランスを可視化した表のことをいいます。

これを見ることで現時点で純粋な資産がどれくらいあるのか、債務超過になっていないかなどが判断できるわけですね。

書き方は簡単で、まず左側に資産を時価で記載していきます。

資産に含まれるものは、

- 現預金

- 株や債券

- 生命保険(解約返戻金相当額)

- 自宅

- 車

- その他の動産(貴金属・骨董品など)

などで、要は換金性の高い持ち物をそれぞれ記載していくことになります。

次に右側には負債をそれぞれ記載していきます。

こちらは

- 住宅ローン

- 自動車ローン

- 奨学金

- その他借り入れ

などが該当します。

そして右側と左側の金額をそれぞれ合計し、右と左の差額が「純資産」ということになります。

右側(負債)のほうが多い場合は債務超過となり非常に危険な状況です。

気をつけなければいけないのは、金額を記入する際には必ず時価で記載する、ということです。

例えば車を何年か前に300万円で買ったからといって現時点のバランスシートに300万円と記載してはいけません。

車であればその車種を下取りに出した場合の見積金額など、実際に換金価値として妥当な金額で記載しなければバランスシートの意味はありません。

ちなみに個人バランスシートの例はこんな感じになります。

右と左の合計が同額になっているのがおわかりいただけたかと思います。

そしてこの個人バランスシートで可視化できる現在の状況と将来どんな感じにしていきたいかを比較してライフプランを練っていくわけですね。

例えば現在のバランスシートが債務超過に近く厳しい状態であった場合は、将来に向けて今後の収支を見直して厳しめのプランを練らなければいけませんし、逆に思っていたよりも余裕があるようなら収支を少し甘めに設定したり目標を前倒ししたりなどが可能になっていくということになります。

スポンサーリンク

FPの行動規範とライフプランのまとめ。

- FPは名称のみの独占資格であり、FPの仕事自体に資格は必要ない。

- FPの行動規範は「倫理規定」と「関連法規による制限」の2つがある。

- 倫理規定は一言でいうと「お客さんのためにならないことをするな、あと秘密はバラすな」ということ。

- 関連法規による制限は「資格の要る仕事を無資格でやってはいけない」ということ。

- 特に税理士関係は無償でもアウトなので要注意。

- ライフプランニングをする際は「ヒアリング」「分析」「プラン立案」「プラン実行・修正」の流れになる。

- ライフプランニングには「ライフイベント表」「キャッシュフロー表」「個人バランスシート」の3つを活用する。

- 収入は額面年収ではなく「手取り」を記載する。

- 変動率を加味した金額はExcelでやれば関数で済むが、電卓で計算するやり方も覚えておくと便利。

- 個人バランスシートの金額は必ず「時価」で記載する。

こんな感じでしょうか。

今回はFPの基本的な立ち位置と、ライフプランに関する大枠を解説しました。

次回は「資金計画を立てるにあたってよく問われる6種類の係数」という具体的手法について解説していきます。

これについては丸暗記しなくても急場をしのぐやり方がないわけではないのですが、本質をある程度理解していないと使いにくい部分もあると思いますので頑張って解説していきます。

お付き合いいただければ幸いでございますよ。

以上です!