今回はFP3級解説、ライフプランニング分野の第3回です。

前回はライフプランニングのための係数について解説しました。

今回は具体的にどういった資金計画が必要なのか、そしてその資金計画のために利用するための金融商品について解説していきます。

Contents

資金計画が必要になるライフイベントは3つ。

ライフプランニングにおいて資金計画が必要となるライフイベントは主に

- 子どもの教育資金

- 住宅取得資金

- 老後の資金

の3つです。

どれもある程度決まった時期に大きめのお金が必要になるイベントですね。

もちろん「子を持たない」「賃貸派」という方にとっては不要なものもありますが、ここではこの3つを扱います。

教育資金のための制度や金融商品。

まずは子どもの教育資金をプランニングするために覚えておくべき制度と金融商品について解説していきます。

あくまでも「試験に出るために覚えておくべき」商品です。

進学タイミングで給付金がでる「学資保険」。

まずは入学時に必要なお金を準備するために加入する積立保険である「学資保険」についてです。

こちらは別名「こども保険」とも呼ばれます。

この保険の特徴は、

- 事前につみたてたお金を保険会社が運用し、子どもの進学タイミングで給付金や満期保険金が下りる。

- 積立中に親が亡くなった場合は以後の保険料支払が免除される。

- その場合でも規定通り給付金が下りる。

- 子どもが亡くなった場合は保険料支払相当額が保険金として下りる。

となっています。

大体の場合は子どもが大学に入学するタイミングとなる18歳を満期に設定して積立を行います。

商品によっては高校進学時に入学祝い金という名の給付金が下りるようなものもあります。

メインはほとんど積立の貯蓄機能ではありますが、保険料を支払うべき親に万一のことがあった場合でも進学に支障をきたさないよう以後の保険料支払が免除され、普通に支払ったときと同様の満期保険金(あれば給付金も)が下りるように設定されています。

実用性はともかく、学資保険は貯蓄機能と保険機能の両方を持った保険であるということは覚えておいてください。

ちなみに学資保険は個人的にはあまり実生活で必要のない商品であると考えています。

そのへんについて触れた記事を書いていますので気分転換がてらお読みいただければ幸いでございますよ。

学資保険は事前に教育資金を準備するための金融商品ですが、ここから先のものについては直前になっても貯まりきらなかった人のための商品や制度となっておりますよ。

いろいろ種類がある「奨学金」。

次は大学等に通う生徒に対して資金を渡す制度である「奨学金制度」についてです。

一度は耳にしたことのある方が多いのではないでしょうか。

学生に対して渡されるお金が奨学金なのですが、これには大きく分けて「給付型」と「貸付型」があります。

それぞれ見ていきましょう。

給付型の奨学金。

給付型の奨学金はその字面の通り、学生に対して給付される奨学金なのでもちろん返済義務はありません。

給付型の奨学金で代表的なものは、2020年4月に発足した「高等教育の修学支援新制度」です。

こちらは、

- 大学・短期大学

- 高等専門学校(高専)

- 各種専門学校

に通う学生を対象としたものです。

内容としては、

- 授業料および入学金の免除

- 返済義務のない奨学金の支給

となっており、授業料と入学金免除は各教育期間が行い、奨学金の支給は「日本学生支援機構」が行います。

なお、誰でもかれでも給付を受けられるというわけではなく、世帯収入や資産額、扶養家族の人数などによって給付可否や上限が細かく決められています。

さすがに金額とかを問われることはありませんが、「条件がある」ということは覚えておいてください。

あとは教育機関によって独自の給付奨学金制度があったりしますので頭の片隅にでも入れておいてくださいね。

貸与型の奨学金。

次は貸与型の奨学金についてです。

こちらも字面通りなんですが、奨学金という名の貸付金ですので返済の義務があります。

貸与型奨学金の代表的なものは「日本学生支援機構」が行っている奨学金制度です。

この奨学金に関しては、

- 第一種奨学金(無利息)

- 第二種奨学金(利子付き)

の2種類があります。

利用にはそれぞれ世帯年収などの条件がありますが、利息付きの2種よりも無利息の1種のほうが厳しい条件となっています。

ちなみに利息付きとはいえ第二種奨学金の利率は比較的低く設定されており、2025年8月時点で変動1.2%、固定1.912%と、住宅ローンより少し高い程度に抑えられています。

なので次に紹介する教育ローンよりは好条件となっていますので、審査に通りそうであれば学生支援機構の奨学金を先に候補に入れたほうがいいかと思いますよ。

貸与額に関しては月額2万円~122,000円と幅があり、教育機関の種類や自宅か自宅外か等によって上限額が設定されています。

こちらも「いろいろ違いがある」程度に覚えておくといいでしょう。

この他にもいろいろな公益財団法人などが主催する貸与型の奨学金制度がありますが、まあ日本学生支援機構だけ覚えておけば充分かと思います。

イニシャルコストの補填向け「教育ローン」。

貸付という意味では貸与型の奨学金と近い性質を持ちますが、「教育ローン」は銀行なども含めさまざまな民間企業が営利目的で参入している金融商品と捉えていいかと思います。

教育ローンは(全てではありませんが)一括で貸し付けるタイプの商品が多く、入学時や年度初めにかかる、入学金や授業料などの初期費用の補填のために利用されるケースが多いようです。

一応国で公的に取り扱っている教育ローンが存在しますのでこちらの説明をしていきます。

国で取り扱っている教育ローンは「教育一般貸付」と呼ばれ、

- 日本政策金融公庫が融資

- 一括貸付もしくは分割貸付

- 利用には年収制限などの条件がある

- 融資限度額350万円

- 固定金利(2025年9月時点で3.15%)

- 返済期間は最長18年

といった特徴があります。

民間では銀行などでも教育ローンを取り扱っていますが、金利については貸す側だけでなく借りる側の属性や条件により1~15%とかなり幅があります。

教育ローン利用を検討する際には貸付条件などをよく確認するようにしましょうね。

教育資金のプランニングで出てくる制度や金融商品についてはこんな感じです。

スポンサーリンク

住宅資金のための制度や金融商品。

次は住宅取得資金計画に利用できる制度や金融商品についてです。

こちらも教育資金と同様、事前に頭金を積み立てる制度と足りない分を補填する金融商品に大別されます。

それぞれ見てみましょう。

頭金を貯めるための「財形住宅貯蓄」。

昨今では頭金を多く貯める人は減少傾向にありますが、まずはマイホームの頭金を積み立てる制度である「財形住宅貯蓄」について説明します。

「財形」という制度は聞いたことがある方も多いかもしれません。

財形貯蓄は簡単に説明すると「会社が窓口となる給与天引きの定期積立」です。

通常の「一般財形」は銀行にいかなくていいくらいしかメリットがありません(会社独自の優遇がある場合もあります)が、この「財形住宅貯蓄」は使途が限定される代わりに利息への非課税措置が受けられるというメリットがあります。

利用に際しての条件は、

- 財形年金貯蓄と合算で上限が元利合計550万円まで

- 契約申込時の年齢が55歳未満

- そもそも会社に財形制度がある

となっています。

60再以降の分割受取が条件だけど財形住宅貯蓄と同じで利息が非課税になるよ。

銀行預金の定期積金と似たようなものなので優遇措置はたかが知れてはいますが、住宅取得資金の準備手段として一応頭に入れておいてくださいね。

住宅ローンの前提知識。

次は「住宅ローン」についてです。

ご存知の通りマイホームはバカ高いので、我々庶民がいくら準備をしても事前に全額貯まるということはほぼありません。

そこで借金をして家を買うことになるのですが、ここで主に利用されるのが住宅ローンということですね。

住宅ローンは多くの銀行が取り扱っており、通常の融資に比べて金利がかなり安い傾向にあります。

そして多くの方が利用するものであるがゆえに試験問題でも結構突っ込まれます。

というわけで住宅ローンの詳細について解説するのですが、住宅ローンの金融商品について解説する前に少し前提知識について説明していきます。

住宅ローンの金利形態。

住宅ローンについて学ぶうえでいくつか理解しておかなければいけない知識や用語が存在しますので、ますはそのへんの基礎知識について説明していきます。

今まででしれっと出てきた単語とかもありますが、この項で理解を深めていただければと思いますよ。

まずは住宅ローンの金利についてです。

まあ住宅ローンに限った話ではないんですが、金利は

- 固定金利型

- 変動金利型

- 固定金利選択型

の3種類から選択することになります。

固定金利型は返済期間の全期間で同一の金利が設定されています。

変動金利型は返済期間中の金利情勢によりその都度金利が見直されるタイプのものです。

もう1つの固定金利選択型は、当初数年間は固定金利が適用され、その期間が過ぎたあとは変動金利と固定金利を選択できるようになっています。

基本的には変動金利型が利率が一番低く、固定の期間が長ければ長いほど利率は高くなるようになっています。

固定金利は最初から高めの金利を取られるデメリットと引き換えに、

- 市場金利が上がっていても自分の金利は引き上げられない

- 借り入れた時点で返済プランが確定する

というメリットを享受することができます。

なので固定金利の高さは安心料込みという感じだね。

3つ目の固定金利選択型についても固定金利が変動金利より金利が高いというのは変わりませんので、この固定金利の期間が長くなるほど利率は高く設定されることになります。

住宅ローンの返済方法。

ローンは借りるだけではなく、その後は憂鬱な返済が待ち構えています。

その返済にかかる方法についても2つの種類がありますのでそれを覚えておいてください。

その返済方法は、

- 元金均等返済

- 元利均等返済

となっています。

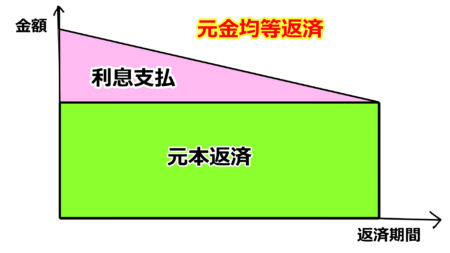

「元金均等返済」は読んで字のごとく「元金だけを返済期間で均等に割って返済する方法」です。

図にするとこんな感じで、最初の方は残金が多いのでその分利息もかさんで返済額が大きくなり、残金が減るにつれて利息が減り返済額も小さくなっていきます。

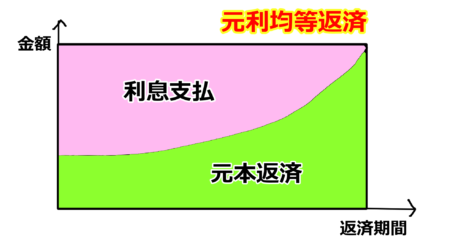

一方の「元利均等返済」も読んで字のごとく「元本と金利の合計が均等になるように割って返済する方法」です。

こちらは返済額は金利が変動しない限り同じ金額を返していきます。

それぞれの返済額の中で元本と金利分の割合が変化していくイメージですね。

毎月一定金額の返済なので返済プランが立てやすいメリットはありますが、最初のうちは元金の減りが少なく、総返済額は元金均等返済よりも多くなることは覚えておきましょう。

それぞれのメリット・デメリットについてはこんな感じです。

| メリット | ・デメリット | |

| 元金均等返済 |

|

|

| 元利均等返済 |

|

|

住宅ローンの繰り上げ返済。

返済の話がもう少し続きます。

住宅ローンは基本的には月々に分けて返済を進めていくのですが、まとまった余剰資金ができた場合などは前倒しして返済することができ、これを「繰上返済」といいます。

そしてこの繰り上げ返済も2種類の返済方法がありますのでこちらも覚えておいてください。

繰り上げ返済には、

- 返済期間短縮型

- 返済額軽減型

の2種類があります。

まず共通の仕様として覚えてもらいたいことは「繰上返済分は丸ごと元金の返済に充てられる」ということです。

これは返済期間短縮型でも返済額軽減型でも一緒で、さらに元金均等返済でも元利均等返済でも一緒です。

つまり前倒しで返済することで、その分の利息もカットされ総返済額も減らすことができるというお得制度なんですね。

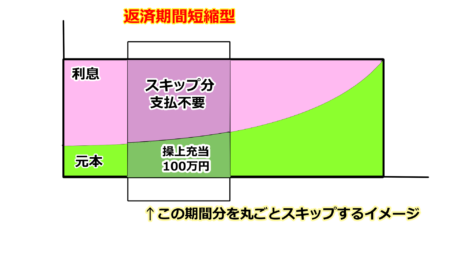

で、それぞれの説明に入りますが、「返済期間短縮型」は繰り上げ返済を行った分だけ完済の時期を前倒しする返済方法です。

例えば、元利均等返済で100万円の繰上返済をしたとすると、ざっくり次回の返済分から100万円の元本が消化されるまでの期間をすっ飛ばしてショートカットできるというイメージですね。

返済期間短縮型は利息軽減効果が大きく返済期間が短くなるため、「利息は無駄だからとにかく減らしたい」とか「早く借金から開放されたい」という人向けの繰上返済方法ということになりますね。

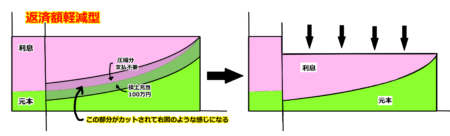

一方の「返済額軽減型」は、返済期間は従前のままで月々の返済額を圧縮する繰り上げ返済のことです。

100万円の繰上返済を行ったら残存期間の元本にまんべんなく充当して返済額を減らすイメージですね。

こちらも繰り上げ返済した金額はすべて元本に充てられるためその分の利息軽減効果が得られますが、期間短縮型に比べると効果は少ないことに注意が必要です。

返済額軽減型の繰上返済は「遊んでいるお金があるが毎月のキャッシュフローを改善したい」という人に向いている繰り上げ返済方法と言えるでしょう。

スポンサーリンク

住宅ローンの金融商品や制度。

前提知識について少し解説しましたが、いよいよ住宅ローンの金融商品や制度についてです。

住宅ローンには主に、

- 民間金融機関の住宅ローン

- 財形住宅融資制度

- フラット35

などがあります。

民間金融機関の住宅ローンは各々の金融機関によって様々な選択肢が存在し、住宅ローンに力を入れている金融機関が金利や契約内容でしのぎを削っています。

なので民間金融機関の住宅ローンにつては上で解説した各種条件についてはほとんどの選択肢があるものとして考えてください。

総じてネット銀行のほうが自分でやることが多い分金利も安いし繰り上げ返済の使い勝手もいい傾向があるよ。

というわけでここからは残り2つの住宅ローン金融商品や制度について解説していきますよ。

財形やってる人向け「財形住宅融資」。

まずは、財形貯蓄をすでにやっている人向けの制度である「財形住宅融資」についてです。

財形をやってる人向けということで、利用条件は「財形貯蓄を行っている人」となっており、財形をやっていない人や会社に財形制度自体がない人は利用することはできません。

一応、公的な住宅ローン商品という位置づけで、条件は

- 5年固定金利

- 返済期間は新築で35年

- 財形貯蓄残高の10倍以内

- 住宅購入価格の90%以内

- 借入上限は4000万円

- 1年以上継続して財形貯蓄をしており、財形貯蓄残高50万円以上

などそこそこきつくなっています。

金利は通常の住宅ローンと比べると若干低く設定されてはいるようですが、上記の条件のため借入金額で購入金額を賄えないケースも多く、それほどメジャーなイメージはありませんね。

固定金利の王道「フラット35」。

「フラット35」は、公的機関である「住宅金融支援機構」と民間金融機関が提携して取り扱っている住宅ローン商品です。

こちらは「フラット」と言う名の通り全期間で金利が固定されていて、「35」と言う名の通り、返済期間が最長35年に設定されています。

それも含めて条件を下にまとめておきます。

- 金利は全期間固定(変動金利・期間固定は取扱なし)。

- 融資実行日の金利が適用される。

- 利率は取扱金融機関によって異なる。

- 融資上限は8000万円。

- 住宅価格の100%まで借入可能だが、90%を超えると金利が高くなる。

- 返済期間は上限35年。

- ただし完済時の年齢は80歳まで。

- 申し込み時点の年齢が70歳未満の人のみ利用可能。

- 本人が住むための物件にのみ利用可能。

- 保証人や保証料は不要。

- 繰り上げ返済の手数料は無料。

- ただし、窓口では100万円以上、ネットでは10万円以上からしか繰り上げ返済できない。

- 親子リレー返済が可能

- 団信が必須ではない。

実用的な民間住宅ローンにだいぶ近い設計となっているため、フラット35を利用する人も結構多いです。

親子リレー返済は、債務者の子どもを連帯保証人とすることで、親が亡くなったあとに子どもが返済を引き継ぐ方法です。

これを利用することで、親が年齢制限によって長期ローンが組めない場合に、子どもの完済時年齢を基準に返済期間を長く設定することができたり、収入合算で借入可能額を判定することによって高額の住宅を購入できたりします。

基準が残高の50%ずつになりますけど。

あと、フラット35は団信(団体信用保険)が必須ではありません。

民間の住宅ローンは団信がほぼ必須なので、この点は民間の住宅ローンとの一番の違いと言えるかも知れません。

団体信用保険(団信)

住宅ローンの契約時に加入する保険。

これに加入していると住宅ローンの債務者が返済期間中に亡くなった場合、債務残高と同じ金額が保険金として残債が支払われ、以降のローンがチャラになります。

なので稼ぎ頭の債務者が急死してしまっても、家族が即座に住む場所を失うという事態を団信によって回避することができます。

保険料は住宅ローンの金利に含まれ、さらに金利を上乗せすることによって、がん団信(癌になったらチャラ)や八大疾病団信(八大疾病にかかったらチャラ)などのオプションをつけることが可能です。

ただ割安とはいえ何でもかんでもオプションを乗っけてしまうと金利が高くなってしまうため、必要なオプションを見極めて加入することが大事です。

団信未加入の場合はもちろん債務者が亡くなってもローンがチャラになりませんので、相続人がそのローンを引き継ぐことになり最悪揉める可能性もありますのでその点はご注意くださいね。

団信の保険料は金利に含まれてて割安だからケチるほどのものじゃないし。

住宅ローンの借り換え。

最後に住宅ローンの借り換えについて解説します。

新規で借りる際の住宅ローンの金利は市況によって絶えず変動しています。

変動金利であれば市況に応じて上下していきますが、市場金利の高い時期に全期間固定金利で借りてしまった人は市況よりも高い金利を支払い続ける羽目になるという事態が起こりえます。

なのでそういった人向けにあるのが「借り換え」というムーブです。

例えば2008年頃(十数年前)は35年固定金利で3%強という水準でした。

この頃借りた人は3.5%くらいで借りた人も結構いたのではないでしょうか。

しかしその後デフレ下で金利は下がり続け、私が家を買った2021年頃は固定金利で1.5%、変動なら0.4%くらいまで下がりました(最近上がってきてますが…)。

なので2008年頃に固定金利で住宅ローンを組んだ人は、残債が半分以上残っている状態で1.5%や0.4%で借りている人を横目に3.5%の金利を支払い続けるという不遇な状況になるわけですね。

その不遇から脱却するためにいっそ別契約で借り入れを行い、その資金で高金利の残債を完済してしまおうというのが借り換えのスキームです。

新たに低金利での借り入れを行うことによって利息が従来より軽減されることになるので、それこそ2020年頃までは結構借り換えが流行っていたんですが、最近は金利の上昇局面になっているので借り換えのトレンドは下火になっているようです。

で、借り換え時の注意点なんですが、別契約で新規借入を行っているわけですから、借入れに係る手数料は借入時も当然発生します。

なので借り換え前と借り換え後の金利の差が小さい場合は利息軽減効果よりも支払手数料のほうが高くなってしまうこともあります。

また、残債が少ない場合も手数料負けしてしまうことがありますので、検討中の方は金利差や残債を考慮したうえで借り換えを行うかどうかを決めましょう。

あと、財形住宅融資などの公的な金融商品への借り換えはできません。

こちらはあくまで新規で住宅を取得する人向けの制度ということは覚えておいてください。

住宅ローンについてはこんな感じですかね。

老後資金のための計画。

冒頭で述べた3つの資金計画の最後が、老後のための資金計画「リタイアメントプランニング」です。

要は「老後は収入が減るので足りない分を現役時代になんとかしましょうね」ということですね。

FP試験では比較的さらっとやって終わるのですが、正直リアルではいちばん大事な資金計画になりますので内容以上に意識しておくといいかと思います。

スポンサーリンク

老後必要になる資金の計算。

リタイアメントプランニングでまず行うことは、

「結局死ぬまでにいくら貯めておかなければいけないのか」

を計算することです。

これは言い換えると、「年金だと死ぬまでにいくら足りなくなるのか」ということと同義です。

つまり「老後2000万円問題」は「ざっくり死ぬまでに平均2000万円足りないんじゃない?」ということを国の機関が他人事のように言ってのけたから問題になったわけですね。

で、この足りない金額というのをどうやって計算するかなんですが、当然ながら自分なり顧客がいつ亡くなるかなんて誰にもわかりません。

なのでしょうがないのでここで使うのは「平均余命」です。

で、老後に生活費として消費していく金額ですが、これは一般的に、

- 夫婦健在なら現役時代の生活費の7割

- 夫婦の片方が先立っていて単身なら現役時代の生活費の5割

を目安に計算することが多いです。

ちょっと例を出してみます。

例題

夫婦の老後の資金のために不足するとみられる金額はいくらか。

ただし条件は下記の通り。

- 現役時代の生活費は月25万円

- 夫婦ともに生きている場合の生活費は現役時代の70%

- 片方が亡くなったあとの生活費は現役時代の50%

- 夫が65歳となった時点で老後が始まるものとし、以降は年金(月額12万円)が出る。

- 夫死亡後の年金額も同額とし、妻が亡くなるまで支給されるものとする。

- 夫が65歳時点での夫の余命は16年、妻の余命は25年とする。

- 夫が65歳時点での貯蓄見込額は400万円とする。

- 生活費以外の支出などは考慮しないものとする。

まず、夫婦健在の間の生活費は

25万円×12ヶ月×7割 =210万円(年間)

となり、これが夫が亡くなるまでの16年間続きますので、

210万円×16年=3360万円

となります。

次に夫が亡くなってから妻一人で生きていく場合の生活費は、

25万円×12ヶ月×5割 =150万円(年間)

で、これが9年(25年-16年)続きますので

150万円×9年=1350万円

となり、合計で4710万円必要であることがわかります。

次に、もらえる年金額は不足資金から控除できますのでこれを求めていきます。

年金は夫婦健在の間も片方だけの場合も同額の月額12万円となっていますので、

12万円×12ヶ月×25年 =3600万円

となり、この金額を先ほどの4710万円から引きます。

4710万円-3600万円 =1110万円

これが、年金だけでは老後不足するとみられる予想金額となります。

で、貯蓄の見込額が400万円ですのでこちらも不足金額から控除します。

1110万円-400万円 =710万円

となって710万円がこの問題の答えといわけですね。

FP的にはこの不足額710万円を老後までに埋めていくためのファイナンシャルプランを提案していくのが仕事ということになります。

実際はほとんどのFPがここで新規で保険とか売りつけにかかるんですけどね。

スポンサーリンク

ライフプランの種類と対策まとめ。

- ライフプランにおいて大きいのが「教育資金」「住宅資金」「老後資金」の3つ。

- 教育資金は貯蓄以外に「学資保険」「奨学金」「教育ローン」で対応できる(対応すべきとは言ってない)。

- それぞれの特徴を抑えておこう。

- 住宅資金は住宅ローンだけでなく「頭金対策」もある。

- 頭金は貯蓄の他に「財形住宅貯蓄」で対応可能(対応すべきとは(ry )。

- ぶっちゃけると貯蓄以外では資産運用で対策できるが、試験ではそうもいかないので割り切って覚えよう。

- 住宅ローンには公的機関の「財形住宅融資」、半公営の「フラット35」、「民間金融機関の住宅ローン」などがある。

- フラット35の特徴は抑えておこう。

- 住宅ローンの前提知識となる、金利形態や返済方式、繰上返済の種類なども覚えておこう。

- 老後資金は人によっていくら必要かはそれぞれだが、現役時代の生活費と余命をもとに見込額を計算、不足金額を把握してファイナンシャルプランを提案する。

こんな感じでしょうか。

3つの資金計画は割と世間でも3大出費みたいな感じで言われてはいますので割とイメージしやすかったんじゃないかと思います。

今回書いた中では住宅ローンの内容がわりと突っ込んだ問題が多くなっていますので、住宅ローンの前提知識やフラット35の中身なんかは優先的に覚えておくといいですね。

実生活でも使う機会がありそうですし。

次回以降は何回に分けるかは未定ですが「社会保険」について書いていきます。

こちらは暗記が多くなる上に紛らわしく、さらに(個人的に)やっていてあまり面白くない分野ですので、心を殺して頑張っていきましょう。

以上です!