今回の記事はFP3級タックス分野の4回目。所得の種類その2です。

前回は利子所得、配当所得、給与所得の3種類について解説しました。

今回は個人で商売をしている人に身近な事業所得と不動産所得について解説していきますので、3級FPの勉強を始めた人の一助になれば幸いでございますよ。

Contents

個人が商売をするときに得る事業所得。

今回はまず「事業所得」から見ていきます。

事業所得とは個人商店など、法人化していない状態で商売等の事業を行って得た所得を指します。

夫婦だけで営んでいる個人商店や飲食店などをイメージしてもらえるとわかりやすいと思います。

実際は商店だけでなく、士業の事務所とかも該当しますがその辺もざっくりとしたイメージで構いません。

事業所得は総合課税となり、給与所得や不動産所得などと合算した金額にたいして累進課税で税金が課せられます。

事業所得の計算は

事業所得 = 事業による収入 – 事業にかかる必要経費

といった感じになります。

収入は基本的に事業の売上、必要経費は売上原価や販売管理費などが該当します。

ここで一つ注意点があります。

営業車など事業用の資産を売ったお金については事業所得ではなく譲渡所得となります。

事業用資産の譲渡は譲渡所得というのは覚えておきましょう。

そして事業所得における必要経費の中身については覚えるべきポイントががありますので、項目ごとにざっくりまとめて見出しをつけていきますね。

仕入高と一致しない「売上原価」。

まず事業所得の計算についてですが、上記の計算だけ見ると簡単そうに見えます。

しかしその中身についてはそうはいかないのが厄介なところです。

収入金額に関しては「売上」や「受取手数料」など見ればわかるようなものが構成要素になっているので問題ないのですが、必要経費の内容は多岐にわたり、中には耳慣れないものが構成要素となるため注意が必要です。

必要経費の例として以下のようなものがあります。

- 従業員への給与

- 家賃・光熱費などの販売管理費

- 売上原価

- 減価償却費

上の2つは簡単にイメージができると思いますが、下の2つは簿記の知識がない人はよくわからないと思います。

売上原価に関しては3級で深掘りすることはないとは思いますが一応簡単に説明します。

イメージ的には仕入=売上原価みたいな感じがすると思いますが所得や利益の計算上は在庫を考慮する必要があります。

というのも物販などの商売には在庫が存在する関係上、在庫が発生した分仕入金額と売上原価には差額が出てしまうためです。

売上原価を求めるには、「期首棚卸高 + 仕入高 – 期末棚卸高」という計算が必要になります。

現段階では売上原価はこの程度の認識で大丈夫かと思います。

スポンサーリンク

実際に支払っている金額と異なる「減価償却費」。

そして一番厄介なのが耳慣れない「減価償却費」という単語です。

これは、ある程度高額な事業用資産について使う勘定科目です。

例えば300万円の営業車を購入したとします。

この300万円をそのまま必要経費として計上してしまうと、その年だけ所得が大幅に減ってしまいます。

そうなると何が起こるかというと、事業主は大きく利益が出そうな年を狙って高額な資産を購入することで利益を恣意的に圧縮することができてしまいます。

税金を取る方の国としてはこれは非常に困りますね。

ですので高額な資産を買った場合は、

「いっぺんに経費にするのは許さん。何年かに分けて経費処理しろ!

来年以降の利益?そんなものは知らん!」

というのが国のスタンスとなります。

このように、資産の購入費用に相当する、複数年に分けて処理される必要経費を「減価償却費」と呼びます。

ちなみにこの減価償却費を使って処理する資産については、何が何年というのがあらかじめ決められており、事業者はそのルールに従って減価償却を行わなくてはいけません。

減価償却を行う年数を「耐用年数」とか「法定耐用年数」などと言います。

この年数については問題なのでは与えられますので表などを暗記する必要はありません。

そして、減価償却にかかる償却方法が2種類あります。それは

- 定額法

- 定率法

の2つです。

償却方法は任意に選ぶことが可能ですが、開業して最初の確定申告期限までに届け出る必要があり、一度選んでしまったらその後変更することはできません。

定額法は、毎年一定金額を減価償却費に計上する方法で、個人事業主が特段の申請をしなかった場合にはこちらの方法で償却することになります(法定償却)。

定率法は、毎年簿価の一定割合を減価償却費に計上する方法で、法人の法定償却法がこちらになります。

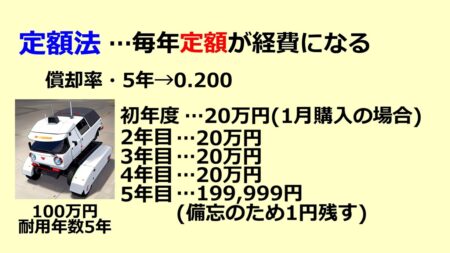

例えば100万円の資産(耐用年数5年)を年始めに買ったとします。

定額法の償却率は0.2(←これも問題では与えられます)なので、定額法では

100万円 × 0.2 = 20万円

となります。

定額法では常に購入金額に償却率をかけて求めるので減価償却費は毎年同じ額になります。

この1円を「残存簿価」と言うよ。

覚えなくてもいいけど。

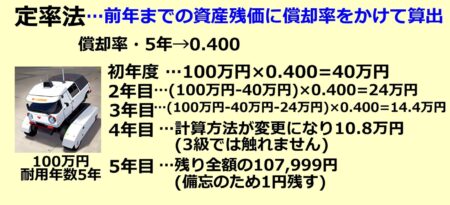

続いて定率法の場合だと、償却率は0.4(平成24年4月以降取得の場合)ですので、1年目は

100万円 × 0.4 = 40万円

となるのですが、2年目以降は償却後の簿価に償却率をかけるため、

2年目:(100万円-40万円) × 0.4 = 24万円

3年目:(100万円-40万円-24万円) ×0.4 = 144,000円

・・・

という感じになります。

定額法は均等割なのでイメージしやすいかと思いますが、定率法は最初のほうが金額が大きくなることに注意が必要です。

このどちらの償却方法は基本的に選べるのですが、中には定率法を選択できず、強制的に定額法で償却させられる資産もあるのでこちらも覚えておいて下さい。

1998年4月以降に取得した建物と2016年4月以降に取得した建物附属設備・構築物については法人だろうと届出をしようと強制的に定額法での償却となります。

開始時期がズレてるのも腹立つな…。

こうなった経緯がありますので余裕がある方はこちらをご覧下さい。

建物、建物附属設備及び構築物が定額法限定となった経緯

元々はこれらすべて定率法での減価償却が可能でした。

しかしこの時期に法人税減税を行ったため、急激な税収の減少を避けるために減価償却費が槍玉に上がります。

上で説明した通り、定率法は取得当初の減価償却費が大きくなります。

つまり建物取得当初の経費が大きくなることで個人事業主の所得や法人の収益が減少するのに伴って税収も減ることになります。

そこで建物を定額法で償却させることで経費計上を先送りさせることにしたわけです。

当初は建物だけが対象でしたが後々、

「建物附属設備と構築物って建物に付随してるんだし、一体のものとして定額法で償却させたほうがよくね?」

という理由から2016年になって建物附属設備と構築物も定額法限定にしたという経緯です。

まあ目先の税収欲しさに税法をいじくり回して煩雑にした典型的な例の一つですね。

そして事業用資産であっても土地は減価償却をしないことを覚えておきましょう。

基本的に土地は摩耗せず半永久的に使用できるものなので減価償却は行いません。

さらに減価償却費についてはもう一つ注意すべき点があります。

年の途中で取得した事業用の資産についての減価償却費は月割りになります。

そして月中に取得した場合、その月は1ヶ月として計算します。

例えば、10月20日に耐用年数5年(償却率0.2)の資産を100万円で取得した場合、その年の減価償却費は、

100万円 × 0.2 × 3/12 = 5万円

となります。

3は10月(月中を1ヶ月として計算)・11月・12月の3ヶ月分ということですね。

少額資産の償却について。

一応減価償却絡みではあるのですが、覚えるべき例外がありますので分けて解説します。

減価償却の例外、「少額減価償却資産」

減価償却の減速については上で述べたとおりなのですが、取得価額が10万円未満もしくは使用可能な期間が1年未満の資産については、年間累計300万円を超えない範囲で一括で必要経費として計上することができます。

このような小さめの資産を「少額減価償却資産」と言います。

少額減価償却資産の中の特例

そしてこの少額減価償却資産にはさらに特例があり、一定の中小企業及び個人事業主においては1つあたり30万円までを一括で費用計上できます。

限度額300万円は変わりありません。

この中小企業向けの特例は2024年3月31日までの期間限定特例でしたが、当記事執筆時点で令和6年度税制改正大綱で2年間の延長が発表されています。

おそらくこのまま2年間の延長で進むと思われますので、現段階では2026年3月31日までの措置と覚えておいて問題なさそうです。

3年に分けるのに一括償却資産

少額減価償却資産は購入時にまるごと費用計上ができましたが、それとは別の例外が1つあります。

10万円以上20万円未満の資産においては、法定耐用年数に関わらず3年均等償却ができるという例外です。

こちらの10万円以上20万円未満の償却は、その年に買った分を合計して3年間で均等償却します。

こちらは通常の減価償却とは異なり、年の途中で買ったものについても月割りの必要はありません。

そしてこちらには合計金額の上限はありません。

減価償却絡みはここまでです。

スポンサーリンク

お金は出て行っても経費計上できない「元金返済」

減価償却費はお金を払っていない年でも経費が計上されましたが、逆にお金は支払っているのに経費計上できないのが「借入金の元金返済」です。

これは元々なかったお金を借りて使ったときに経費計上され、元本についてはただ返しているだけなので当然といえば当然です。

返済絡みで経費計上していいのは「利息の支払い」のみということになります。

一見当たり前なのですが、わざわざ項目を和分けて書いたのには理由があります。

それは「問題で出てくる支出金額に元金返済額が含まれることがある」からです。

例えば、

- 事業にかかる収入:300万円

- 事業にかかる支出:150万円(そのうち借入金の元金返済額40万円、資産の購入費は支出に含まない)

- 減価償却費:25万円

こんなケースでの事業所得金額を求めるときは支出金額から元金返済額を差し引いて計算しなければいけないため、

収入300万円 – (支出150万円-元金返済40万円) – 減価償却費25万円 = 165万円

となります。

これと同じ理屈で、借り入れた金額や資産の購入費も収入に含まれている場合がたまにありますのでこちらも忘れず除外しましょう。

この辺を踏まえて無理やり計算式を書くと、

事業所得 = (収入-借入金) – (支出-資産取得費-借入元本返済額) – 減価償却費

※すべて収入や支出に含まれている場合

といった感じになります。

事業所得については以上です。

不動産賃貸にかかる不動産所得。

次は不動産所得です。

これは所有している土地、建物や船舶や航空機などの賃貸で得た所得を指します。

不動産所得は総合課税となり、その計算方法は、

不動産所得 = 不動産賃貸収入 – 不動産賃貸にかかる必要経費

となります。

不動産所得の収入には、

- 家賃

- 貸地代

- 共益費

- 駐車場の賃料

- 礼金

- 更新料

- 権利金

などが該当します。

敷金や保証金についてですが、これらは基本的には収入に含まれません。

ただし、敷金などの中で返還しないのが確定しているものについては収入として計上しなければいけません。

こういう「敷引」と呼ばれるシステムがある地方がまだあったりするからね。

そして必要経費に参入できるものは、

- 減価償却費

- 土地建物等にかかる借入金の利子

- 固定資産税

- 不動産取得税

- 建物の火災保険料

- 入居者募集にかかる広告宣伝費

- 管理費

- 修繕費

- 不動産屋に支払う仲介手数料

などがあります。

減価償却費については基本的に事業所得と同じです。

固定資産税、不動産取得税は経費にできますが、所得税や住民税は経費になりません。

同じ税金でも区別して覚えて下さい。

あと、借りた物件を転貸して不動産収入を得る場合は支払家賃を経費計上できるのですが、借りている相手が親族の場合などは支払家賃は経費計上できないことに注意しましょう。

事業的規模の不動産所得。

不動産賃貸については、その規模によって取り扱い方が少し変わってきます。

ここではそれについて軽く触れますね。

一般的に「5棟10室」以上の規模で不動産賃貸経営を行うと、その不動産所得は「事業的規模の不動産所得」とみなされます。

戸建てなら5軒、集合住宅なら10部屋、これが事業的規模とみなされる目安です。

事業的規模になると何がおこるかというと、青色申告特別控除の金額が10万円から最大65万円にランクアップします。

青色申告とは

所得税の確定申告をする際に、一定の条件を満たした不動産所得、事業所得、山林所得については、10万円から65万円の所得控除を受けることができます。

詳しくは所得控除についての記事で解説しますが、簡単に言うと所得の金額を最大65万円まで減らす事ができ、その分税金も安くなるという特典です。

税金が安くなる分65万円の要件はそこそこ厳しく、複式簿記での記帳に加え、電子申告または電子記録での帳簿保存が求められたりします。

ここで注意しなければいけないのは、「事業的規模の不動産所得はあくまでも不動産所得であって事業所得になるわけではない」ということです。

用語が紛らわしいのでごちゃ混ぜにならないようにしましょう。

土地の借入金利子についての例外。

不動産所得についての例外を1つ挙げておきます。

総合課税には「損益通算」というシステムがあり、不動産所得・事業所得・山林所得及びごく一部の譲渡所得に赤字が出てしまった場合、その金額を総合課税の他の黒字所得から差し引くことができます。

※損益通算についての詳細は別記事で解説します。

ですので不動産所得に赤字が出た場合は、給与所得や事業所得などから差し引くことができるのですが、「土地の取得にかかる借入金利子」だけは損益通算で差し引いてはいけないことになっています。

例えば、

- 給与所得 500万円

- 事業所得 200万円

- 不動産所得 ▲150万円(そのうち土地取得のための借入金利子50万円)

のときの課税総所得金額を求める場合、普通に考えると

500万+200万-150万=550万円 (✕)

といった感じでやりたくなりますが、()内に土地取得のための借入金利子が書かれていますので、これを除外して計算する必要があり、正しくは、

500万円 + 200万円 – (150万円-50万円) = 600万円

ということになるわけです。

ややこしいですがこれを覚えておかないと計算問題で引っかかってしまうので気をつけましょう。

損益通算を解説する記事のときにでも思い出していただければと思います。

ちなみに損益通算できないのは土地にかかる借入金利子だけで、建物や建物附属設備、構築物などの取得のために借りたお金の利子はちゃんと損益通算できます。

また、土地の取得にかかる借入金利子は損益通算ができないだけで、不動産所得の必要経費として計上すること自体は可能ですので混同しないように注意してくださいね。

FP的には不動産賃貸は儲からないイメージなのかもしれない…。

土地取得のための借入金利子が損益通算できなくなった経緯

この発端は土地の価格が上がり続けていたバブル時代です。

当時は金利も高く、土地を借金で買って利子で赤字を出して本業の所得を削って節税し、上がったら土地を売るというスキームが大流行していました。

政府としては利息の損益通算のせいで税収が減り、さらに土地価格が跳ね上がったせいで普通の人が家を持てなくなったり、路線価も跳ね上がることで相続税が支払えず自殺した人が出てくるなど社会問題化していました。

そこでそのバブルスキーム潰しの一環として平成4年から施行されました。

そのおかげで複雑になってしまったりして現在ではいいことはありませんね。

詳しくは下記リンク(外部サイト)で経緯が書いてありますのでよろしければご参照下さい。

スポンサーリンク

事業所得・不動産所得のまとめ。

- 事業所得・不動産所得ともに総合課税。

- 事業所得は一般的な商売の所得。

- 物販の場合は仕入高と売上原価は一致せず、在庫を足し引きして売上原価を算出。

- 支払っていない年に分けて計上する減価償却費に注意。

- 減価償却には定額法と定率法がある。

- 特に届け出なければ個人は定額法、法人は定率法になる。

- ただし建物・建物附属設備・構築物は強制的に定額法。

- 減価償却の例外には、10~30万円を一発で計上する少額減価償却資産という例外がある。

- 少額減価償却資産の上限は300万円。

- 3回に分けるのに一括償却資産と名乗る特殊な例外もある。

- 一括償却資産は10~20万円、上限なし。年の途中でも関係なく1/3。

- 不動産所得は不動産賃貸の所得。

- 不動産の売買したときの所得は不動産所得ではなく譲渡所得。

- 敷金・保証金は収入に含めないが返さないのが確定している場合は含む。

- 固定資産税・不動産取得税は税金なのに経費計上OK。

- 5棟10室以上で事業的規模の不動産所得となり、青色申告の特典がランクアップ。

- 事業所得になるわけではないので注意。

- 土地取得のための負債利子は経費にはできるが、赤字になったときに損益通算から除外する。

- 全部バブルのせい。

事業所得と不動産所得は覚えることが多くて大変ですし、それでいてこの先は楽になるというわけではないので頑張って覚えていきましょう。

ただ、一般的な商売や不動産投資を行っている人にとっては必須の知識で、簿記の知識があれば理解しやすい項目であることは確かです。

余裕のある方は簿記3級くらいの勉強を並行してやるとお互いの理解が深まるかもしれませんね。

次回は所得の種類の残り5つについて解説しますので頑張っていきましょう。

以上です!