今回はFP3級金融分野の第9回です。

前回までは金融商品自体の基本的な知識について解説しましたが、今回は金融商品で儲けが出たときの税金の扱いについて解説していきます。

タックス分野の記事とかなりかぶる部分があるのですが、今回は金融商品にかかる所得税に特化した税知識について解説しますので、この記事を読んだ後に所得税の記事を読み直して定着を図るのがおすすめですよ。

Contents

預貯金の利子にかかる税金。

早速それぞれの金融商品にかかる税金について見ていきましょう。

まずは一番シンプルな「預貯金の利子にかかる税金」についてです。

預貯金はお金を預けているだけですのでそれ自体には税金はかかりませんが、預貯金につく利息にはしっかり税金がかかります。

タックス分野でも書きましたが、利子の所得はそのまんま「利子所得」に該当し、原則として20.315%の税金がかかり、必要経費が認められないので丸ごと課税対象になります。

20.315%の内訳については、

- 所得税(国税) 15%

- 住民税(地方税) 5%

- 復興特別所得税(国税) 0.315%

となります。

課税方式は「源泉分離課税」で、利子から天引きされた税金を銀行が取りまとめて納税するため確定申告の必要はありません。

個々の金額が非常に小さいのと、取りっぱぐれをなくすために銀行にまとめて納めさせたほうが徴収効率がいいということですね。

預貯金に関係する税金に関してはこれだけです。

債券・株式・投資信託からの利益にかかる税金。

次は株や債券、投資信託など、証券会社を通じて買った金融商品で儲けが出た場合の税金の扱いについてです。

こちらはまず「買った金融商品がどれか」で扱いが分岐し、さらに利益の種類でさらに分岐があり若干ややこしくなっています。

まず、

- 債券(特定公社債等)を買った場合

- 上場株式等(上場株式や上場投資信託等)を買った場合

で分かれます。

こちらは公社債か株かで分けておけばいいでしょう。

そして次に利益の種類として、

- 金融商品自体の値上がりによる譲渡益や償還差益(キャピタルゲイン)

- 金融商品の分配金や配当(インカムゲイン)

に分かれます。

とりあえず買った金融商品ごとに大別してそれぞれ見ていきますよ。

債券の利益にかかる税金。

まず前提として、債券は「特定公社債」と「一般公社債」に別れます。

3級では「特定公社債」のみ扱い、一般公社債については扱いません。

- 特定公社債 … 国債、地方債、外国国債、外国地方債、公募公社債、上場公社債などのこと。

- 一般公社債 … 特定公社債以外の債券のこと。金融機関やその他特定少数の投資家(50名未満)に対して発行する私募債などが該当する。

ちなみに「特定公社債等」と言ったときには上で述べた特定公社債に加え「公募公社債投資信託」などを含みますので頭の片隅に入れておいてください。

で、本題の特定公社債の利益に対する税金についてですが、まず利子や分配金については

- 利子所得として20.315%課税される(預貯金と同じ)。

- 利子所得なのに申告不要だけでなく申告分離課税も選択可能。

というちょっとトリッキーな課税方法となっています。

原則として利子所得は源泉分離課税なのは前述した通りなのですが、証券会社で購入する特定公社債等の利子や分配金は株式や通常の投資信託に似たような取り扱いをされ、上場株式等の譲渡損失との通算が可能となります。

そのため利子所得であるにも関わらず申告分離課税も選択可能ということになっていますのでここは注意が必要ですね。

そして特定公社債の譲渡益、償還差益に関しては、

- 譲渡所得として20.315%課税される(上場株式等と同じ)。

- 原則として申告分離課税。

となっています。

なお、源泉徴収ありの特定口座の中で取引を行っている場合については、20.315%の源泉分離課税で課税関係が終了し、確定申告が不要になります。

ちなみに昔はなぜか特定公社債の譲渡益や償還差益は非課税だったのですが、平成28年から課税されるようになりました。世知辛いですね。

今回アップデートできて良かったじゃん。

上場株式等の利益にかかる税金。

次に、取引所に上場されている(証券会社を通じて一般に購入できる)株式や投資信託で生まれる利益にかかる税金について見ていきます。

非上場株など普通の人が買えないような株式等については扱いません。

まず、上場株式等の配当や分配金については、

- 配当所得として課税される。

- 原則として総合課税だが申告分離課税や申告不要制度も選択可能。

- 税率は総合課税であれば合算して累進課税、分離課税や申告不要制度を選択した場合は20.315%

となっています。

ちなみに配当は受け取る際に20.315%が源泉徴収されますので、申告不要制度を選択しても税金から逃げることはできません。

そして上場株式等の売却益については、

- 上場株式等の譲渡所得として20.315%課税される。

- 申告分離課税。ただし、特定口座(源泉徴収あり)を利用した場合は20.315%が源泉徴収されて確定申告が不要になる。

といった感じです。

スポンサーリンク

上場株式等の配当所得についての注意点。

この項はちょっとややこしいので分けて解説しますが、上場株式等の配当所得は課税方法の選択によって扱いが変わってきます。

概要としては、

- 配当控除の適用。

- 上場株式等の譲渡損失との損益通算。

の2つがあります。

それぞれ説明していきますね。

まず「配当控除」についてです。

「配当控除」は上場株式等の配当を受けた場合、その金額の一部を控除することで所得額を圧縮できるシステムです。

3級では条件や控除率についての詳細は省きますが、「配当控除は総合課税を選択したときのみ受けることができる」ということは覚えておいてください。

配当控除がある理由

そもそも株式の配当は企業などの利益から分配されるのが原則となっています。

株主というのは企業のオーナーなので、そのオーナーが稼いだお金から配当を受けているのと同義と言えます。

そして企業が配当を行うのは、既に法人税を支払った後の残金(純利益や内部留保)を原資としています。

なので「法人税を取った後のお金から出した配当に税金をかけるのは二重課税じゃないのか!」という批判をかわすために配当控除で緩和を図っているということです。

次に「上場株式等の譲渡損失との損益通算」についてですが、こちらは「申告分離課税を選択したときのみ可能」と覚えておいてください。

本来、上場株式等の譲渡所得(譲渡損失)は損益通算の対象ではなく、上場株式等の譲渡所得同士での内部通算のみ可能となっています。

しかし、実際に上場株式等に係る配当については、証券会社の特定口座によって一体として扱われている現状があります。

なので利便性(徴税効率)の観点から特別に「上場株式等の譲渡所得っぽい扱い」をして損益通算を可能としているようです。

ちなみに「申告不要制度」を選択した場合は、配当控除も受けられず損益通算もできません。

なので「総合課税」「申告分離課税」「申告不要制度」について表にまとめてみるとこんな感じになります。

| 配当控除 | 損益通算 | |

| 総合課税 | ◯ | ✕ |

| 申告分離課税 | ✕ | ◯ |

| 申告不要制度 | ✕ | ✕ |

投資信託の利益にかかる税金。

投資信託には「公社債投資信託」と「株式投資信託」があるという記事は以前に書きました。

税金に関してはこの2つの種類によって所得の種類も少し変わります。

まず公社債投資信託は債券のときとほぼ同様で、

- 分配金は利子所得で税率は20.315%

- 譲渡益・償還益は株式等の譲渡所得として申告分離課税。

となります。

株式投資信託の分配金に関しては株式の配当と同様の扱いで、

- 配当所得として課税される。

- 原則として総合課税だが申告分離課税や申告不要制度も選択可能。

- 税率は総合課税であれば合算して累進課税、分離課税や申告不要制度を選択した場合は20.315%

となるのですが、通常の株式配当とは違って注意する点が1つあります。

それは、「株式投資信託の配当には2種類あり、その種類によって扱いが異なる」という点です。

まず、株式投資信託の分配金には

- 普通分配金

- 特別分配金

の2種類があります。

「普通分配金」は読んで字のごとく普通の分配金なので株式等の配当金です。

なのでもちろん株式の配当と同様に配当所得として扱われます。

しかし一方の「特別分配金」は非課税となります。

一瞬そう思うかとは思いますが、これにはカラクリがあります。

実は特別分配金は「元本払戻金」とも呼ばれるものです。

察しのいい方はお気づきかとは思いますが、「特別分配金」というのは「分配金の皮を被ったただの元本取り崩し」ということなんです。

つまり、特別分配金を支払った分だけ元本価値が毀損しているため、実際は利益でもなんでもないということになります。

実際に利益が出ているわけではなく、何なら損しているわけですから非課税であってもお得でもなんでもないということになりますね。

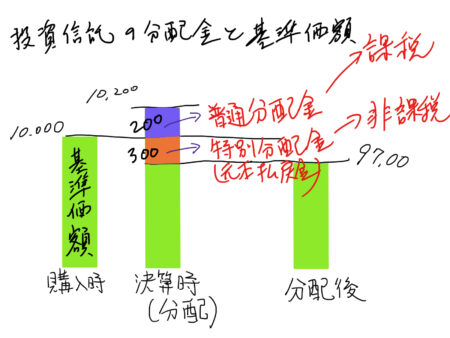

例を出して説明してみましょう。

例えば購入時の基準価額が10,000円の投資信託があったとします。

その投信の決算時の基準価額が10,200円となり、投資家に対し500円の分配を行ったとしましょう。

この場合、基準価額の10,200円のうち500円は分配金として支払ってしまったので、分配直後の基準価額は9,700円となります。

時間ができたらちゃんとテキストのに直すから…。

買ったときの価格が10,000円だったのに分配後の価格は9,700円、つまり500円の配当のうち、200円が普通分配金、300円は元本の取り崩しなので特別分配金ということになります。

投資家は500円もらって元本が300円減った状態です。

なので投資家が実際に得た利益は普通分配金の分だけということになりますので、課税されるのは普通分配金のみ、という理屈です。

投資してほしくてお金預けてるのに元本配るとかアホかと。

というわけで、

- 特別分配金(元本払戻金)は配当のフリをした元本取り崩し。

- なので非課税。

- なので問題で出てきたら計算から除外する。

ということを覚えておいてくださいね。

スポンサーリンク

証券口座の種類について。

証券会社の口座にはいくつかの種類が存在します。

それぞれに違いがありますのでそれについて解説していきます。

ちなみに口座と言っても預金口座と違ってお金を預け入れるものではなく、買った株式等を入れておく箱のようなものとお考えください。

証券口座には

- 特定口座(源泉徴収あり)

- 特定口座(源泉徴収なし)

- 一般口座

- NISA口座

の4種類が存在します。

徴税利便性に特化した「特定口座」2種類。

「特定口座」というのは、投資の裾野が一般の人へと広がっていく過程で、投資の利益に対する課税、納税を簡素化するために設けられた証券口座のことです。

具体的には、特定口座内で取引された上場株式等の損益に関して、証券会社が年一回「年間取引報告書」を発行し、投資家はそれを見て必要事項を確定申告書に転記するだけで申告書の作成ができます。

さらに、「特定口座(源泉徴収あり)」の方で取引された上場株式等に関しては、証券会社の方で勝手に損益を計算してくれ、利益が出た場合にはその利益から20.315%の源泉徴収を行うことで課税関係が終了し、他の口座で取引がなければ確定申告すら必要なくなってしまいます。

そうすることで投資家は煩わしい確定申告から開放され、国は取りっぱぐれをなくすことができるという利点があります。

いいじゃねえか便利なんだから。

ただし、複数の証券会社に特定口座(源泉徴収あり)を開設した場合、証券会社間にまたがって税金の計算をしてくれるわけではないことにご注意ください。

例えばA社の特定口座(源泉徴収あり)で100万円の利益、B社の同口座では100万円の損失を出したとします。

この場合はA社で出た100万円の利益に対し20.315%にあたる約20万円が源泉徴収されます。

一方のB者では損失が出ていて利益はないため源泉徴収額は0円となります。

しかしトータルで見た場合、A社でプラス100万円、B社でマイナス100万円なので損益はゼロ円、当然税額もゼロ円になるはずです。

しかしA社で約20万円の源泉徴収が行われていますので、このままにしておくと支払わなくていい税金を取られてしまうことになります。

なのでこの20万円を取り戻すためには源泉徴収ありの特定口座といえども取引報告書の記載を元に確定申告を行う必要が出てくるということになります。

源泉徴収ありの特定口座でも確定申告をしてはいけないというわけではありませんので、該当する方はしっかり確定申告をして過分に納めた税金を取り戻しましょう。

まあ特に必要がない限り取引する証券会社を1社決めてそこだけで取引するようにすれば申告の必要がなくなるので、やたらと証券口座を増やしたりしないように気をつけましょうね、という話でした。

普通の人はあまり使わない「一般口座」。

一応一般口座にも触れておきます。

ここまでいいところなしの一口座ですが、一般口座は特定口座には入れておけない未公開株などを預けられるというささやかな利点があります。

一般口座のメリットはこれくらいなので他に特筆するようなことはありません。

計算問題では邪魔者だが実生活ではいちばん大事な「NISA口座」。

最後の「NISA口座」ですが、ここで取引した上場株式等については完全に非課税となります。

なので税金の計算などの問題においては、NISA口座での損益については完全に除外してください。

こちらは利益が出ても非課税になる代わりに、損失が出ても他の口座と相殺することができません。

完全に独立した存在ですので、うっかり所得の計算などに紛れ込ませてしまわないようご注意ください。

ちなみにNISA口座はFP試験の問題では無視すべき存在ですが、実生活ではいちばん重要な口座です。

購入額ベースで年間360万円まで、トータルで1800万円まで利用できますので、普通の人はNISA口座だけ使っておけば当面はOKということになります。

ちなみにNISA口座に関しては2024年から始まった通称「新NISA」に1本化され、前年まであった「一般NISA」、「つみたてNISA」、「ジュニアNISA」は新規での取り扱いを廃止し、2023年までに利用した分の期限が切れ次第完全に消滅する予定です。

そして現在のNISA(新NISA)には「つみたて投資枠」と「成長投資枠」の2つがあり、限度額は

- つみたて投資枠…年間120万円・生涯総額1800万円

- 成長投資枠…年間240万円・生涯総額1800万円のうち1200万円まで

となっています。

つみたて投資枠の総額については少しややこしいですが、NISA全体での生涯枠が1800万円となっており、年間120万円の範囲内で長期で積み立てて1800万円の枠すべてを積み立て枠に充ててもOKということになります。

一方の成長投資枠は年間ではつみたて投資枠よりも多い240万円ずつ使うことができますが、全体では総枠1800万円のうち1200万円を超えてはいけないということになりますので覚えておいてください。

スポンサーリンク

金融商品と税金の話まとめ。

- 預貯金の利子は丸ごと20.315%課税対象。

- 源泉徴収されるので確定申告は不要。

- 債券の利子は利子所得で20.315%源泉徴収される。

- ただし特定公社債等の利子は利子所得なのに申告分離課税も可能。

- 債券の譲渡益・償還差益は譲渡所得で申告分離課税。

- 上場株式等の配当や分配金は配当所得。

- 総合課税、申告分離課税、申告不要からの選択可。

- 総合課税のみ配当控除の適用が可能。

- 申告分離課税のみ上場株式等の譲渡損失との損益通算が可能。

- 申告不要のメリットは手間の削減のみ。

- 上場株式等の売却益は上場株式等の譲渡所得で申告分離課税。

- ただし源泉徴収ありの特定口座であれば申告不要も選択可。

- 公社債投資信託の分配金は利子所得。

- ただし株式投資信託の分配金と似たような扱いがされる。

- 公社債投資信託の償還益・売却益は上場株式等の譲渡所得。

- 株式投資信託の分配金は配当所得。

- 投資信託の分配金は「普通分配金」「特別分配金(元本払戻金)」の2種類。

- 特別分配金は元本の取り崩しのため所得として扱わないので非課税。

- 証券口座には「特定口座」「一般口座」「NISA口座」がある。

- 特定口座は源泉徴収ありとなしの2種類。

- 特定口座は「年間取引報告書」が発行されるので計算や申告が楽になる。

- 源泉徴収ありの特定口座は20.315%自動的に引かれるので申告不要。

- 一般口座は申告が面倒。

- 一応「未公開株も置いておける」という特色はある。

- NISA口座は完全に非課税なので計算問題などでは除外する。

- NISA口座の損失は他の口座での利益との相殺ができない。

- NISAには「つみたて投資枠」と「成長投資枠」が設定されていてそれぞれ年間投資枠が決まっている。

- NISA全体と成長投資枠には生涯での合計限度額も設定されている。

長くなりましたがこんな感じです。

税金が絡んでくると覚えることが多くなって厄介なんですが、タックス分野の記事と合わせて読むことで理解を深めてもらえればと思います。

あとは、これらの税制は実際に投資をやっている人の利便性(投資家からの徴税利便性)を考慮した仕組みになっていますので、実際にNISA口座あたりを開設して投資信託を買ってみるというのもいいかと思います。

間違っても個別株なんかにのめり込まないように!

次回は「ポートフォリオ」についてと「デリバティブ取引」について書いていこうかと思いますので宜しくお願い致します。

ちなみにポートフォリオとデリバティブは全く違う概念の単語ですので一緒くたにしないようご注意ください。

以上です!